继上次分析过长信量化先锋混合 A 后,RQBeta 穿透分析深受大家喜爱,同时有不少同学留言了各类的基金希望我们帮忙分析,这里有必要与大家介绍一下 RQBeta 目前是对股票、混合、股指增强的基金进行风格分析、行业配置分析,大家的留言尽量在这个范围以内,我们在不久的将来也会推出债券相关的分析,敬请期待哦!下面请食用新的一期 RQBeta 穿透分析。

在近一年多来量化基金总体表现不佳的情况下,华泰柏瑞基金管理公司旗下的量化基金产品却表现稳定。通常情况下,基金经理都有自己的投资风格,在市场行情对该风格有利的情况下表现较为优秀,而当市场状况和风格走向不利的时候则较为逊色,然而,泰柏瑞基金管理公司旗下的一个量化基金产品——华泰柏瑞量化增强混合 A ——多年以来业绩非常稳定,在不同的市场行情下,均能获得明显高于沪深 300 的收益,展现出优秀的市场适应能力以及良好的资金管理能力。因此,在这一期 RQBeta 实例中,我们选取了该基金进行穿透性分析。

1 基金概况

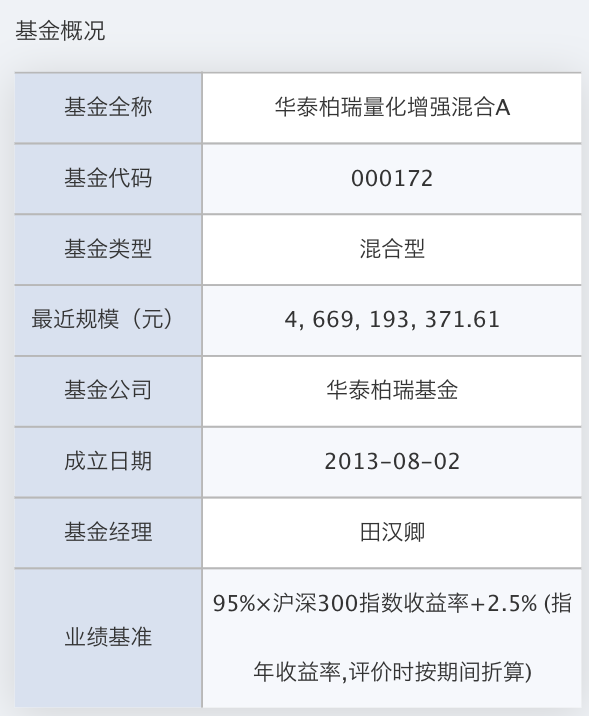

首先,我们根据该基金的代码( 000172 ),在 RQBeta 公募基金版读入华泰柏瑞量化增强混合 A 的相关信息(图 1 )。该基金从 2013 年开始运作,是一只指数增强型基金(图 2 )。指数增强基金,是一类选取特定基准指数(沪深 300 )作为资金配置的主要参考,同时根据基金本身对于市场的判断,对资产配置进行适当的调整,从而获得超越基准指数的收益回报的基金。

图 1:RQBeta 查询读取公募基金( RQBeta 截图)

图 2:基金基本信息( RQBeta 截图)

图 2:基金基本信息( RQBeta 截图)

2 净值分析

从图 3 的收益分析中可以看出,该基金相对于沪深 300 的主动累积收益逐年增加,且多期的收益率均高于沪深 300,说明该基金具有稳定而且优秀的盈利能力。

然后我们对基金的风险情况进行分析。对于指数增强型基金,由于其选择对基准指数的资产头寸进行偏离,因此其除了承担基准指数本身波动所带来的风险外,还需要承担额外的主动风险(即跟踪误差)。此外,基金规模的增加会明显提升风险管理的难度。由于公募基金通常对于股票最低仓位都有一定的限制。当基金规模增大的时候,根据市场行情对股票仓位进行及时调整的难度就会随之增加。

为了评估基金规模增长对基金跟踪误差的管理能力的影响,我们通过 RQBeta 的“仓位信息”部分对该基金历年的净资产情况进行查询(其中 2013 - 2016 年的数据为年底净资产,2017 年的数据为第一季度的净资产),并对基金每年的年化跟踪误差进行了计算。从表 1 中可以看出,虽然该基金的净资产从 2013 年的 2.38 亿增加到 2017 年的 46.69 亿,但基金的收益回报,及年化隔壁踪误差并未受规模扩张的拖累,一直保持稳定。这说明该基金的表现具有出色的资金管理和风险控制能力。

图 3: 华泰柏瑞量化增强混合 A 收益情况( RQBeta 截图)

图 3: 华泰柏瑞量化增强混合 A 收益情况( RQBeta 截图)

3 资产配置和择时能力分析

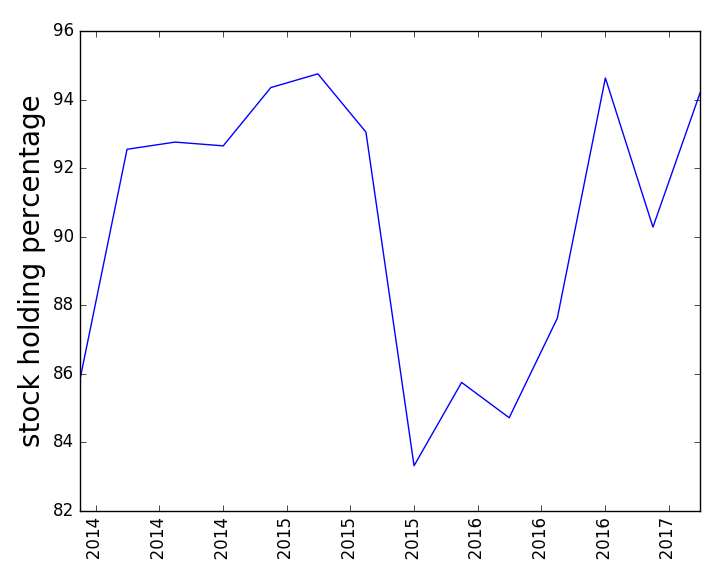

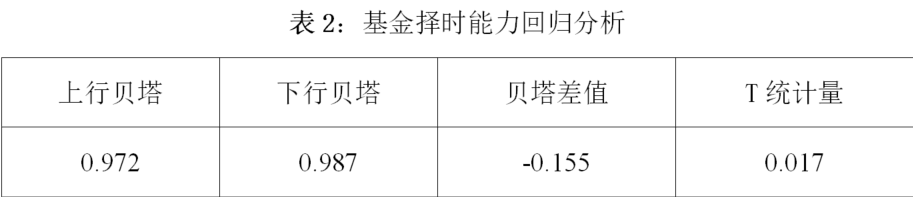

从该基金历年的股票仓位占净值比例变化图(图 4 )可以看出,该基金股票仓位大部分时候均在 90%以上,在 2015 年下半年股灾期间,一度降低到 85%左右;在表 2 中,我们对基金进行择时回归分析,上行贝塔是当市场上涨时,基金收益对沪深 300 收益的敏感度;而下行贝塔则是市场下跌时,基金收益对沪深 300 收益的敏感度。如果基金的上行贝塔明显大于下行贝塔,说明该基金具有良好的市场整体行情的预测能力(择时能力)。表中数据显示,该基金并未表现出明显的市场择时能力。因此,该基金相对于基准的主动收益,主要是来源于其选股能力。

图 4: 华泰柏瑞量化增强混合 A 股票仓位占净值比例变化图

图 4: 华泰柏瑞量化增强混合 A 股票仓位占净值比例变化图

4 行业配置分析

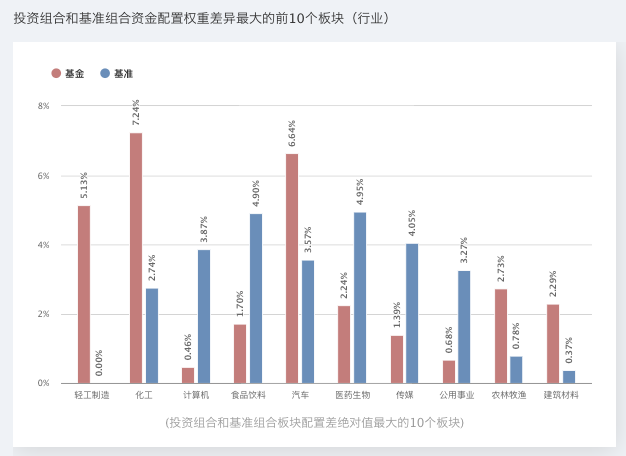

在这一部分,我们使用申万一级行业分类对基金的行业配置情况进行分析,图 5 中列出了基金和沪深 300 配置差异最大的前 10 个行业。从 2016 年底的基金和沪深 300 配置对比来看,基金在轻工制造、化工、汽车、农林牧渔和建筑材料,由此推测该基金对于工业相关题材可能存在一定的偏好;而在计算机、食品饮料、医药生物、传媒、公用行业这些行业则选择了低配。

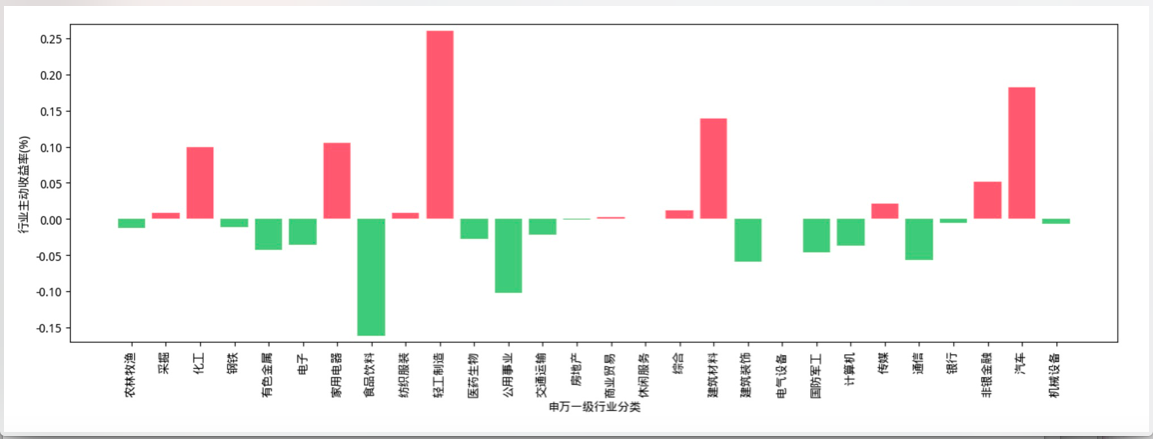

我们按照以下方式来对基金的行业配置能力进行分析:以资产等权重计算行业收益率,然后计算基金组合和沪深 300 行业配置权重差异所导致的行业主动收益(基金行业收益-沪深 300 行业收益)。从图 6 中可以看出,基金选择超配的 5 个行业中,4 个(轻工制造、化工、汽车、建筑材料)带来了明显的正行业主动收益,效果较为理想;然而,在基金选择低配的 5 个行业中,2 个(食品饮料,公用事业)带来了明显的负行业主动收益。行业配置的总体主动收益为 0.042% ,因此,我们认为该基金近期对于行业配置调整的回报并不明显。

图 5:2016 年 12 月基金和沪深 300 行业配置对比分析( RQBeta 截图)

图 5:2016 年 12 月基金和沪深 300 行业配置对比分析( RQBeta 截图)

图 6:2016 年 12 月基金相对于沪深 300 行业主动收益归因

图 6:2016 年 12 月基金相对于沪深 300 行业主动收益归因

5 风格分析

在该基金 2017 第一季度的更新招募说明书中,提到该基金的投资策略主要以价值、质量、动量、成长、市场预期这 5 类因子进行阿尔法选股。我们使用 RQBeta 对基金近 3 年的风格漂移情况进行分析(图 7 ),其对于贝塔、反转、波动率、杠杆率的偏好逐年降低,表明其对于市场风险(贝塔、反转、波动率)及经营风险(杠杆率)的股票持保留态度;而通过基金和沪深 300 在 2016 年底的风格对比(图 8 ),可以看出基金对于高动量、价值高和盈利性好的个股较为偏好,这和他们所提到的阿尔法选股方式是吻合的。另外,值得注意的是,这里基金对于市值的暴露度虽然小于沪深 300,但仍高于市场均值 1.85 个标准差,因此其风格漂移仍然是大市值股票,这也是作为一个指数增强型基金的基本特征。

图 7:2014 - 2017 年基金风格漂移分析( RQBeta 截图)

图 7:2014 - 2017 年基金风格漂移分析( RQBeta 截图)

图 8:2016 年 12 月年基金和沪深 300 风格对比分析( RQBeta 截图)

图 8:2016 年 12 月年基金和沪深 300 风格对比分析( RQBeta 截图)

6 结论

总结来说,我们可以对华泰柏瑞量化增强混合 A 作以下概括:( 1 )该基金是一个以沪深 300 为基准的指数增强型量化基金,其多年业绩稳定,能够有效地适应基金规模的增长及不同的市场行情,具有良好的资金管理能力;( 2 )该基金的择时能力并不明显,其良好业绩主要来源于其选股能力;( 3 ) 2016 年底的行业收益归因分析显示,该基金近期的的行业配置并未带来明显的主动收益;( 4 )对于基金投资风格,其偏好高动量、价值高和盈利性好的股票,和其公布的阿尔法选股思路吻合;而对于市场风险(贝塔、反转、波动率)及经营风险(杠杆率)较高的股票,则持较为保守的态度。

综上,基于华泰柏瑞量化增强混合 A 稳定的盈利能力,风险控制能力,及清晰准确的投资风格,我们认为该基金是一只表现非常优秀,值得长期持有的公募基金。